Bitget合约交易:如何设置最佳止损点?

在波谲云诡的加密货币市场,合约交易以其高杠杆、高收益的特性吸引了无数交易者。然而,高收益往往伴随着高风险,稍有不慎,便可能面临爆仓的风险。因此,在Bitget等平台上进行合约交易,设置一个合理的止损点显得尤为重要,它不仅能有效控制风险,更能保护你的投资本金。

止损,顾名思义,就是当市场价格向不利方向变动时,为了防止损失进一步扩大而设置的预先设定的价格。一旦市场价格触及或突破该价格,系统会自动平仓,从而限制亏损。

那么,如何在Bitget合约交易中设置最佳止损点呢?这并非一成不变的,需要综合考虑多种因素,并根据不同的交易策略和市场状况进行调整。

一、理解止损类型

在深入探讨止损点的设置方法之前,我们首先要了解几种常见的止损类型。止损单是风险管理的关键工具,它可以在价格向不利方向移动时自动平仓,限制潜在损失。选择合适的止损类型取决于交易策略、风险承受能力以及市场波动性。

- 固定百分比止损: 这种方法基于入场价格的一个固定百分比来设置止损。例如,如果买入价格为 100 美元,并设置 2% 的固定百分比止损,则止损价格将设置为 98 美元。它的优点是简单易用,易于计算,但可能无法很好地适应市场的实际波动情况,在波动较大的市场中可能容易被触发。这种方法通常适用于对风险有明确量化要求的交易者。

- 固定金额止损: 类似于固定百分比止损,但它是基于预先确定的固定金额来设置止损。比如,计划在一笔交易中最多承担 50 美元的风险,则据此设置止损。这种方法允许交易者直接控制单笔交易的潜在损失,但同样可能忽略市场本身的波动特性。适合资金管理严格,对每笔交易的风险容忍度有明确上限的交易者。

- 波动性止损: 这种止损策略利用市场的波动性来确定止损位置。常用的指标包括平均真实范围(ATR)。止损位可以设置为入场价格减去 ATR 的一定倍数。这种止损方式的优势在于它会随着市场波动性的变化而动态调整,更能适应市场变化。但它需要对波动性指标有一定的了解,并且需要根据不同的市场和交易品种调整 ATR 倍数。

- 技术止损: 技术止损基于图表模式、支撑位和阻力位等技术分析指标来设置。例如,可以将止损设置在重要的支撑位下方,或者某个特定图表形态的突破点。这种止损方式依赖于交易者对技术分析的理解,能够较好地结合市场结构来设置止损。需要注意的是,支撑位和阻力位并非绝对,价格可能短暂突破这些位置,因此需要合理设置止损的缓冲空间。

- 时间止损: 这种止损方法不是基于价格,而是基于时间。如果在预定的时间内,交易没有按预期发展,则无论盈亏都平仓。这种方法适用于短线交易或日内交易,可以避免资金被长期占用。时间止损需要对交易的预期持续时间有清晰的认识,并根据不同的交易策略和市场情况进行调整。

二、技术性止损点的设置方法

技术性止损是一种常用的风险管理策略,它依赖于图表模式、技术指标和价格行为来确定止损位。与随意设置或基于资金百分比的止损不同,技术性止损更具逻辑性和适应性,能根据市场动态变化进行调整。以下介绍几种基于常见技术指标设置止损点的具体方法:

- 支撑位和阻力位止损法: 在上升趋势中,价格通常会遇到阻力位,突破后该阻力位可能转化为支撑位。可以将止损单设置在最近的关键支撑位略下方,以防止价格小幅回调造成的误伤。类似地,在下降趋势中,价格会遇到支撑位,跌破后该支撑位可能转化为阻力位。止损单可设置在最近的关键阻力位略上方。这种方法的关键在于准确识别关键的支撑位和阻力位,这可以通过观察历史价格走势图,寻找价格多次反弹或回调的点位来实现。

- 移动平均线止损法: 移动平均线能平滑价格波动,反映趋势方向。短期交易者可以使用较短周期的移动平均线(如20日或50日),而长期投资者可以使用较长周期的移动平均线(如100日或200日)。止损单可以设置在移动平均线下方(做多)或上方(做空)一定距离。 设置距离时应考虑标的的波动性,波动性较大的标的需要更大的止损距离。 移动平均线止损的优点是简单直观,易于实施。

- 布林带止损法: 布林带由三条线组成:中轨(通常是20日简单移动平均线)、上轨和下轨(分别是中轨上下两个标准差)。价格通常在布林带范围内波动。当做多时,可以将止损单设置在布林带下轨下方;当做空时,可以将止损单设置在布林带上轨上方。布林带能动态反映市场波动性,止损位也会随之调整。

- 斐波那契回撤位止损法: 斐波那契回撤位是基于斐波那契数列计算出的潜在支撑位和阻力位。在上升趋势中,价格回调至斐波那契回撤位时可能获得支撑。可以将止损单设置在某个重要的斐波那契回撤位下方。常用的斐波那契回撤位包括23.6%、38.2%、50%、61.8%和78.6%。选择哪个回撤位作为止损点取决于个人的风险承受能力和交易策略。

- 平均真实波幅(ATR)止损法: 平均真实波幅(ATR)是一个衡量市场波动性的指标。可以使用ATR来确定止损距离。例如,可以将止损单设置在入场价格下方或上方几个ATR的距离。这种方法能根据市场波动性动态调整止损位,避免因市场正常波动而被止损出局。通常情况下,2-3倍的ATR值是一个相对合理的止损距离。

三、深入理解并有效应对市场波动性

市场波动性,亦称价格波动幅度,是衡量资产价格在特定时期内变动剧烈程度的关键指标。高波动性意味着价格可能出现快速且大幅的波动,为交易者带来潜在高收益的同时,也伴随着更高的风险。因此,在设置止损位时,必须充分考虑市场波动性对交易策略的影响。

当市场波动性较高时,价格的短期震荡可能非常剧烈。若止损点设置过于接近入场价,极易被市场中的噪音波动触发,导致不必要的止损离场,错失后续盈利机会。因此,在高波动环境下,应适当放宽止损位的设置,给予价格更大的波动空间,避免“过度扫损”。

相反,在低波动性市场中,价格变动相对平缓,短期内出现大幅波动的可能性较低。此时,可以将止损位设置得更紧凑,更接近入场价。这种策略的优点在于,一旦判断失误,可以更早地触发止损,有效控制单笔交易的潜在亏损,避免损失扩大。

为了准确评估市场波动性,交易者可以使用诸如平均真实范围 (Average True Range, ATR) 等技术指标。ATR 指标通过计算一定周期内的最高价、最低价以及前一收盘价之间的差值,来衡量市场的平均波动幅度。ATR 值越高,表明市场波动性越大;ATR 值越低,则表明市场波动性越小。在实际应用中,可以根据 ATR 值动态调整止损位的设置,以更好地适应市场的变化。

除了 ATR 指标,还有其他一些指标可以辅助判断市场波动性,例如布林带 (Bollinger Bands) 等。布林带通过计算价格的标准差来反映价格的波动范围,当布林带上下轨之间的距离较宽时,表明市场波动性较高;反之,距离较窄时则表明市场波动性较低。

四、审慎评估杠杆倍数

杠杆倍数代表交易者借入资金与其自身本金之间的比例关系。在加密货币交易中,杠杆的使用能够放大潜在收益,但同时也显著提升了风险暴露程度。高杠杆意味着即使是微小的价格波动,也可能导致巨大的盈利或亏损。因此,在选择杠杆倍数时,务必根据自身的风险承受能力和交易策略进行综合考量。

当使用高杠杆时,止损点的设置至关重要。例如,若采用10倍杠杆,资产价格仅需发生10%的逆向波动,就可能导致本金全部亏损。因此,交易者应相应收紧止损范围,以有效管理风险,防止因市场剧烈波动而遭受重大损失。还应密切关注市场动态,并根据实际情况调整止损位置,确保资金安全。务必理解高杠杆交易的潜在风险,并在充分掌握相关知识和技能的前提下谨慎操作。

五、根据交易策略调整止损

不同的加密货币交易策略对止损点的设置有不同的要求。例如,短线或高频交易策略,由于追求快速盈利,通常需要设置更窄、更快的止损,以便迅速止损离场,有效控制单次交易风险,避免小幅亏损累积成大的损失。

与之相对,长线价值投资或波段交易策略,则可以容忍更大的价格波动,止损点可以设置得相对宽松。这是因为长线交易更注重整体趋势的把握和长期收益,短期的价格回调通常不会影响其交易逻辑,过窄的止损反而容易被市场波动触发,导致不必要的离场。

日内交易者,面对瞬息万变的市场,需要根据实时行情、交易量、波动率等因素,更频繁、动态地调整止损点。他们需要时刻关注市场变化,及时调整止损位置,以适应市场的快速变化,保证资金安全。

趋势交易者则可以结合趋势线的突破、关键支撑/阻力位的失守等技术指标,以及成交量的变化来判断趋势的强弱和反转的可能性,从而调整止损点。当趋势向有利方向发展时,可以适当上移止损点,锁定利润;当趋势出现疲软或反转迹象时,应及时调整止损位置,避免利润回吐甚至亏损。

六、Bitget平台上的止损设置

Bitget平台为用户提供了全面的止损功能,旨在帮助交易者有效管理风险,保护投资。止损设置是风险管理的关键组成部分,允许交易者预先设定一个价格水平,一旦市场价格达到该水平,系统将自动执行平仓指令,从而限制潜在损失。Bitget提供的止损方式灵活多样,可以根据不同的交易策略和风险偏好进行选择。

计划委托: 可以在下单时设置止损价格和止盈价格,当市场价格达到止损价时,系统会自动平仓。七、避免常见的止损错误

- 过早止损: 在市场正常波动期间,价格小幅下跌就触发止损,导致不必要的损失。应考虑市场的波动性,设置合理的止损范围,避免被短期噪音干扰。可以结合平均真实波幅(ATR)等指标来确定止损位,或使用百分比回撤法,根据个人风险承受能力设置止损幅度。

- 止损位设置过于接近入场价: 止损位过于接近入场价,虽然能降低单次损失,但极易被市场正常波动触发,导致频繁止损,增加交易成本,并可能错过后续的盈利机会。应该给交易留出一定的呼吸空间。

- 忽略市场结构: 未考虑支撑位、阻力位、趋势线等关键市场结构,随意设置止损位。止损位应设置在关键技术位之外,例如支撑位下方或阻力位上方,以防止被市场常见的假突破触发。

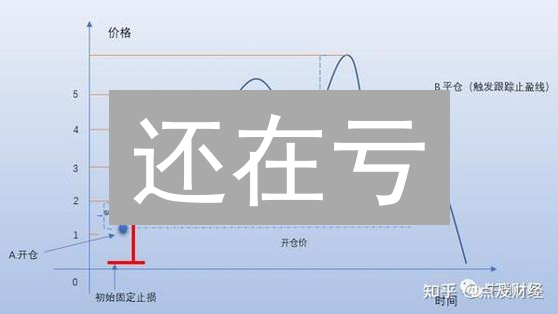

- 不根据市场变化调整止损: 止损位一成不变,未根据市场变化进行调整。当市场朝着有利方向发展时,应考虑移动止损位,锁定利润,或采用追踪止损策略,让止损位跟随价格上涨(或下跌),最大限度地保护利润。

- 情绪化止损: 因恐惧或贪婪等情绪随意移动止损位。例如,在价格下跌时,因害怕损失而扩大止损范围;或在价格上涨时,因贪婪而推迟止损,导致潜在利润缩水。应该严格遵守交易计划,避免情绪干扰决策。

- 使用固定金额止损,忽略仓位大小: 对所有交易使用相同的止损金额,而忽略仓位大小,可能导致风险敞口不一致。止损金额应根据仓位大小和风险承受能力进行调整,例如使用固定百分比风险管理,确保每笔交易的风险比例相同。

- 缺乏止损策略: 没有明确的止损策略,仅凭感觉设置止损位。止损策略应在交易计划中明确规定,包括止损位的设置方法、调整规则以及触发条件。

- 不止损: 这是最严重的错误。没有止损,一旦市场朝着不利方向发展,损失可能无限扩大,甚至导致爆仓。止损是风险管理的关键组成部分,任何交易都应设置合理的止损位。