Bybit 平台自动止损功能深度解析:保驾护航你的加密货币交易

在瞬息万变的加密货币市场中,风险管理至关重要。Bybit 作为领先的加密货币衍生品交易平台,为交易者提供了强大的自动止损功能,帮助他们有效控制风险,保护利润。本文将深入探讨 Bybit 平台自动止损功能的各个方面,旨在帮助用户全面理解并熟练运用该工具。

一、止损订单的类型

Bybit 平台提供多种类型的止损订单,旨在满足不同交易策略和风险管理偏好的需求。这些订单类型允许交易者在价格达到预定水平时自动退出市场,从而限制潜在损失或锁定利润。

-

限价止损单(Stop-Limit Order):

限价止损单结合了止损触发价和限价订单的功能。交易者设定一个止损触发价和一个限价。当市场价格达到或超过止损触发价时,系统将以设定的限价或更优的价格挂出限价订单。这种订单类型可以更好地控制执行价格,但不能保证一定成交,因为市场价格可能在达到止损触发价后迅速变化,导致限价订单无法成交。

-

市价止损单(Stop-Market Order):

市价止损单设定一个止损触发价。当市场价格达到或超过止损触发价时,系统立即以市价执行订单。这种订单类型确保了订单的执行,但最终成交价格可能与止损触发价存在偏差,尤其是在市场波动剧烈时。市价止损单适用于需要快速退出市场的情况,牺牲价格精度以换取执行速度。

-

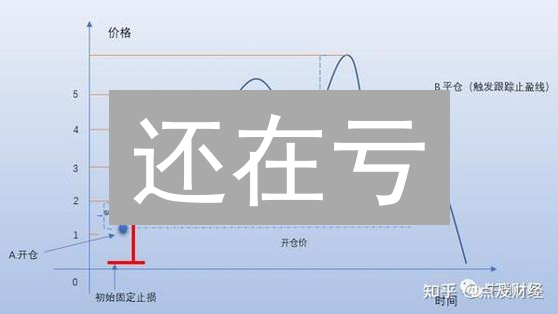

追踪止损单(Trailing Stop Order):

追踪止损单允许止损价格根据市场价格的变动自动调整。交易者设定一个追踪幅度,可以是固定价格或百分比。对于多头仓位,止损价格会随着市场价格的上涨而自动上移,始终保持与市场价格的一定距离。对于空头仓位,止损价格会随着市场价格的下跌而自动下移。当市场价格向不利方向变动,导致价格触及追踪止损价格时,订单将被触发。追踪止损单有助于在市场向有利方向发展时锁定利润,并在趋势反转时限制损失。

-

条件止损单(Conditional Stop Order):

条件止损单只有在满足特定条件时才会被激活。例如,可以设置只有当某个特定指标达到预定值,或者某个事件发生时,止损单才生效。这为交易者提供了更大的灵活性和更精确的风险控制。

二、如何在 Bybit 平台设置自动止损

在 Bybit 交易所设置自动止损是风险管理的关键环节,它能有效控制潜在损失。Bybit 平台提供了便捷的止损设置功能,可以通过以下步骤在您的交易中启用自动止损:

- 登录您的 Bybit 账户: 访问 Bybit 官方网站并使用您的注册邮箱或手机号及密码登录您的交易账户。确保账户已完成必要的身份验证(KYC)。

- 市价止损/限价止损: 需要设置止损触发价格。对于限价止损,还需要设置止损限价。

- 跟踪止损: 需要设置回调距离 (Trailing Delta),即止损价格与市场最高价(或最低价,取决于多头或空头头寸)之间的距离。

三、止损设置的具体参数详解

为了更精准地掌握止损策略的应用,以下将深入解析止损设置中涉及的关键参数,帮助交易者更有效地控制风险:

- 止损价格 (Stop-Loss Price): 指的是当市场价格向不利方向移动时,触发止损单的价格水平。一旦市场价格触及或超过设定的止损价格,系统将自动执行交易,以限制潜在损失。止损价格的选择应基于对市场波动性、交易品种特性以及个人风险承受能力的综合考量。过窄的止损可能导致频繁触发,增加交易成本和噪音干扰;过宽的止损则可能无法有效控制风险。

四、止损策略的应用场景

止损策略并非一成不变,其选择与应用需根据市场环境、交易品种特性、个人风险承受能力和具体的交易策略进行调整。一个适用于震荡行情的止损策略可能在趋势行情中失效,反之亦然。理解不同场景下止损策略的优劣,有助于更有效地控制风险。

以下是一些常见的止损策略应用场景,并附带更详尽的解释:

- 趋势跟踪策略: 在趋势跟踪策略中,止损通常设置在关键支撑位或阻力位附近。当价格向不利方向突破这些关键位置时,止损单会被触发,以避免趋势反转带来的巨大损失。例如,在上升趋势中,可以将止损设置在前一个回调低点略下方;在下降趋势中,则可设置在前一个反弹高点略上方。移动止损也是趋势跟踪策略的常用方法,随着价格向有利方向移动,止损位也随之调整,锁定利润并持续控制风险。

- 震荡交易策略: 震荡交易,也称区间交易,是指在价格于特定区间内波动时进行买卖。在这种策略中,止损通常设置在区间的边界之外,略高于阻力位(做空时)或略低于支撑位(做多时)。这种设置允许价格在区间内正常波动,同时防止价格突破区间后带来重大损失。需要注意的是,震荡区间的识别和确认至关重要,错误的区间判断可能导致频繁止损。

- 突破交易策略: 突破交易是指在价格突破关键阻力位或支撑位时进行的交易。止损的设置相对灵活,可以设置在突破前的震荡区间内,也可以设置在突破后的回踩位置。目标是防止假突破的发生。激进的交易者可能会将止损设置得更紧,以追求更高的盈亏比,而保守的交易者则会选择更宽的止损,以降低被止损的概率。

- 日内交易(短线交易): 日内交易的特点是持仓时间短,通常在一天之内完成交易。因此,止损需要设置得非常精确,以避免微小的价格波动导致止损。常用的方法包括使用ATR(平均真实波幅)指标来计算止损距离,或者根据预设的风险容忍度来确定止损金额。快速的市场变化和高波动性是日内交易的常态,因此止损的执行速度至关重要。

- 长线投资策略: 长期投资通常不依赖于频繁的止损操作,但合理的止损机制仍然重要。一种常见的做法是设置“最大回撤”限制。例如,如果投资组合的价值下跌超过一定比例(例如20%),则执行止损,以避免更大的损失。止损位的设置应该与投资目标和风险承受能力相匹配,避免因短期市场波动而过早离场。

- 高杠杆交易: 高杠杆交易放大了盈利的可能性,同时也放大了亏损的风险。因此,在高杠杆交易中,止损至关重要。止损位必须设置得非常精确,并且严格执行。否则,即使是小幅的价格波动也可能导致爆仓。

五、常见问题及注意事项

- 交易手续费: 不同的加密货币交易所和钱包服务提供商收取不同的交易手续费。在进行交易前,务必仔细了解相关费用结构,包括挂单费、吃单费、提币费等。部分交易所会根据用户的交易量等级提供不同的费率优惠。

- 网络拥堵: 加密货币网络,如比特币和以太坊,在高峰时段可能出现拥堵,导致交易确认时间延长和交易费用增加。用户可以通过调整交易Gas费用(在以太坊网络中)来加快交易确认速度,但同时也需要承担更高的费用。选择交易时间可以避开网络拥堵时段。

- 私钥安全: 私钥是访问和控制加密货币的唯一凭证,务必妥善保管。切勿将私钥泄露给他人,并使用硬件钱包或离线存储等方式提高私钥安全性。定期备份私钥至安全可靠的地方,防止意外丢失。

- 钓鱼诈骗: 加密货币领域存在各种钓鱼诈骗手段,例如仿冒交易所网站、伪装成官方客服人员等。用户在访问网站和与他人交流时,务必提高警惕,仔细核实对方身份和网址的真实性,避免点击不明链接或下载可疑文件。

- 市场波动性: 加密货币市场波动剧烈,价格可能在短时间内大幅上涨或下跌。投资者应充分了解市场风险,制定合理的投资策略,并根据自身风险承受能力进行投资。切勿盲目跟风,避免过度杠杆交易。

- 监管政策: 不同国家和地区对加密货币的监管政策存在差异,并可能随时发生变化。用户应及时关注相关政策动态,了解当地法律法规,确保自身行为合法合规。部分交易所可能因监管原因限制特定地区用户的交易。

- 钱包选择: 选择适合自身需求的加密货币钱包至关重要。考虑因素包括安全性、易用性、支持的币种、以及是否支持硬件钱包。不同类型的钱包(如热钱包、冷钱包)在安全性方面有所差异。

- 智能合约风险: 参与基于智能合约的DeFi项目时,需要注意智能合约代码可能存在的漏洞风险。审计报告可以提供一定的参考,但无法完全消除风险。谨慎评估项目方的信誉和代码质量。

- Token标准: 不同的区块链平台使用不同的Token标准(例如以太坊的ERC-20标准)。在转账Token时,务必确认收款地址支持相应的Token标准,否则可能导致Token丢失。

六、案例分析

假设您以 10,000 美元 (USD) 的价格购入 1 个比特币 (BTC),并计划利用市价止损订单来有效管理潜在风险。为了实现这一目标,您可以将止损触发价格设定为 9,500 美元。这意味着,一旦市场价格下跌至 9,500 美元或更低,Bybit 交易平台将自动执行一个市价卖出订单,出售您持有的比特币。这样,您的最大潜在损失将被限制在 500 美元,从而有效地保护您的投资。

另一种策略是使用跟踪止损订单。假设您将回调距离设置为 200 美元。在这种情况下,止损价格将始终保持比市场达到的最高价格低 200 美元。举例来说,如果 BTC 的价格上涨到 11,000 美元,跟踪止损价格将自动向上调整至 10,800 美元。如果随后市场价格开始下跌,并且跌至 10,800 美元,您的头寸将被自动平仓,从而锁定 800 美元的利润。跟踪止损能让您在价格上涨时锁定利润,并在价格下跌时限制损失。

通过在 Bybit 交易平台上合理且策略性地运用自动止损功能,交易者可以有效地控制交易风险,显著提高交易效率,优化交易策略,并最终在波动性极强的加密货币市场中获得更可观的收益。 自动止损功能作为风险管理工具,能够帮助交易者更好地应对市场波动,保护其投资资本。